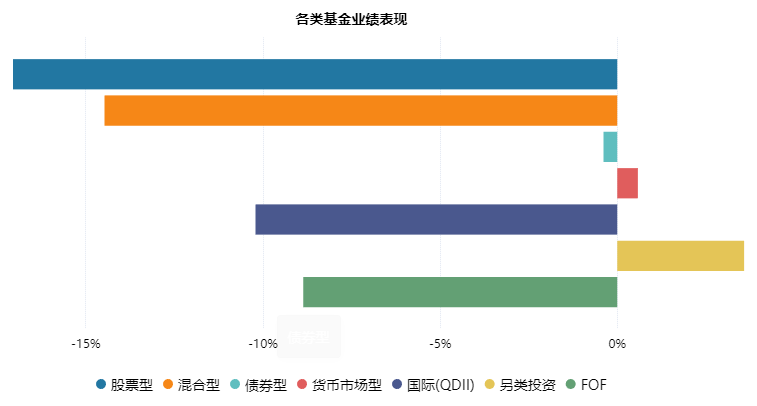

市场回顾:

本周央行超量续作MLF,净投放6500亿,利率维持不变。虽然全周央行MLF加 OMO净投放1.4万亿,但MLF成本高于降准,叠加税期压力,资金面中性偏收敛,资金利率整体上行。利率债收益率窄幅震荡,其中十年期国债收益率小幅上行1bp。同业存单方面,资本新规发布,原始期限3M以上存单风险权重上调,存在银行赎回货基以及卖出存单情况,1Y存单发行利率持续高于MLF,压制短端利率下行空间,二级市场收益率高位震荡。

重要数据或事件:

10月金融数据:社融1.85万亿元,存量社融同比增速9.3%。政府债净融资1.56万亿元,同比大幅多增,是社融增速回升的主要支撑。10月新增人民币贷款7384亿元,同比多增1058亿元,主要贡献来自票据融资和非银贷款,二者分别多增3176亿元和2088亿元。M1同比1.9%,M2同比10.3%,M2-M1剪刀差走阔,资金活化程度待提高。

10月经济数据:10月规上工业增加值同比4.6%,优于前值4.5%和预期4.3%。1-10月固定资产投资同比增2.9%,其中,1-10月房地产开发投资累计同比-9.3%,当月同比-11.3%,地产投资仍然低迷。此外,10月商品房销售面积同比-10.9%,政策效应消退,销售动能有所放缓。10月社零同比增7.6%,显著好于预期5.5%,低基数下较9月明显抬升。10月全国城镇调查失业率为5%,持平于前值。当前经济延续企稳态势,汽车、电子等产业带动供给端修复较强,需求端仍然偏弱。

市场展望

展望未来,基建方面,特别国债增发将对11月以后的基建形成托底效应,地产投资方面,关注以保障房为首的“三大工程”、央行中长期资金支持的落地情况,观测政策对地产市场预期的提振效果。出口方面,美国补库以及APEC后中美经贸关系缓和,有望推动出口一定程度上修复。资金面上,银行负债端存在一定压力,特别国债的发行节奏以及货币政策的配合程度尚未明朗,市场较为关注短期资金面扰动,叠加资本新规影响银行投资行为,年内短端收益率可能面临一定上行压力。

先觉财经

先觉财经