《老子》第六十四章中有一句名言,『合抱之木,生于毫末;九层之台,起于累土;千里之行,始于足下』。想必这句话大家都不陌生,翻译成现代文则是,粗大的树木都是由小树苗长成的,九层高的台子都是一堆堆的土筑积起来的,千里远的路程都是从脚下迈第一步开始的。

这其中蕴含的道理则是任何事业都是从小事做起,离开了小事,亦无伟业可言,万事积于忽微,量变引起质变。两千年前的先贤用通俗易懂的语言将这一道理讲给世人,在两千年后的投资领域,这一道理依然受用。

投资需要耐心,投资收益需要一点一滴地积累,固收投资更是如此。大多数固收产品的波动比较低,通过固收实现财富快速增值的可能性不高,但固收产品的确是大部分投资者保值和获取稳健收益的选择。『银行理财』和『公募债券基金』是固定收益产品的重要组成部分,资管新规之后,『银行理财』和『公募债券基金』的底层资产极为相似,都是以投资债券为主,而『公募债券基金』凭借着高度的透明性越来越受投资者青睐。招商证券统计显示,2022 年末银行理财配置债券资产的比例占到 63.70%。

银行理财资产配置情况

债基横穿牛熊,优选团队和产品

有投资者曾对雷达君说过,买债基的收益太少了,雷达君认为,任何投资最重要的不是一次能够赚取多少,而是能不能在市场稳定地获利,长久地立足生存,投资债基也不能心急,固收投资就是一个『积小胜为大胜,积跬步至千里』的过程,这个过程中没有捷径可走,耐心等待是最佳选择。

随着人口结构的变化,市场风险偏好普遍降低,『债券基金』以其相对稳健的特性成为投资者们的避险港湾。在风起云涌的市场中,『债券基金』犹如一艘坚实的避风港,在市场波动中稳健前行。『债券基金』为投资者提供了相对低波动的选择,在牛市的时候,其通过相对稳定的票息收入为投资组合增色;在熊市时,通过相对低波动性为投资者抵御风险。

然而,正如任何投资工具一样,『债券基金』也并非完全没有风险,「利率的变动」、「信用风险」、「通货膨胀」等因素都可能对『债券基金』产生影响。因此,在选择『债券基金』时,选择优秀的投资团队、选择优秀的基金显得尤为重要。

雷达君认为,无论从哪个维度考量,天弘固收的优秀表现均获得了市场的普遍认可。2020 年底天弘固收创建了业内独有的『天弘五周期模型』,从「宏观经济周期」、「货币政策周期」、「机构行为周期」、「仓位周期」、「情绪周期」五个维度分析,实现对固收市场的科学把握。

在天弘基金的产品定位中,债券投资收益主要来源于「票息收益」、「资本利得」和「杠杆套息」。天弘凭借科学投研体系,以可持续的历史优秀业绩证明了在获取债券收益方面的显著优势。数据显示,天弘基金固收团队旗下固收产品近3 年/7 年在固收类大型公司绝对收益排名第 1,近 5 年排名第 2。

历史收益稳健,回撤控制能力突出

近期,天弘基金旗下的『天弘安恒60天滚动持有短债(A:020092/C:016160,简称:天弘安恒60天)』引起了雷达君的注意。该基金定位的是货币增强,以绝对收益为目标,将风险控制和流动性管理放在首位,在低回撤的前提下尽量增厚收益。根据相关规定,其债券资产投资占基金资产的比例不低于 80%,其中投资于短期债券资产的比例不低于非现金基金资产的 80%。

据悉,『天弘安恒60天』底仓采用哑铃型的短久期票息策略,有效控制底仓回撤,其中 70% 底仓以 AA+ 以上中高等级债券为主,这部分是配置性仓位,平均久期为 0.5 年左右,持有到期为主;剩下 30% 底仓以 AAA 的高等级信用债为主,这部分是骑乘性仓位,平均久期为 1 年左右,滚动换仓。

对比『短期债券型基金指数』和『货币市场基金指数』的走势可以发现,过去十年(2013 年 12 月 1 日至 2023 年 11 月 30 日),『短期债券型基金指数』的收益显著高于『货币市场基金指数』。另外,由于公募基金的披露机制,短债基金的底层资产也更加透明。

短期债券型基金指数和货币市场基金指数走势对比

数据来源:Wind,2013年12月1日至2023年11月30日

雷达君了解到,很多代销渠道在筛选产品时,更关注『回撤控制能力』,并且制定出了『双 30 短债基金』标准:即同时满足近 1 年最大回撤小于 0.3%(30BP),最大回撤修复天数小于 30 天的短债基金。

截至 2023 年三季度末,全市场『短债基金』共 337 支,近 1 年平均最大回撤为 -0.59%,近 1 年平均最大回撤修复天数为 47 天,其中满足『双 30 短债』的基金共有 90 只,占比 26.7%。

其中天弘8只短债基金全部满足历史『双 30 短债』条件(同一产品取A类),平均最大回撤为 -0.16%,平均最大回撤恢复天数为 15 天,均好于市场平均水平。

不仅『回撤控制』和『回撤修复能力』突出,从收益表现看,天弘短债产品近一年平均收益为 2.98%,高于全市场短债近一年平均收益为 2.5%。

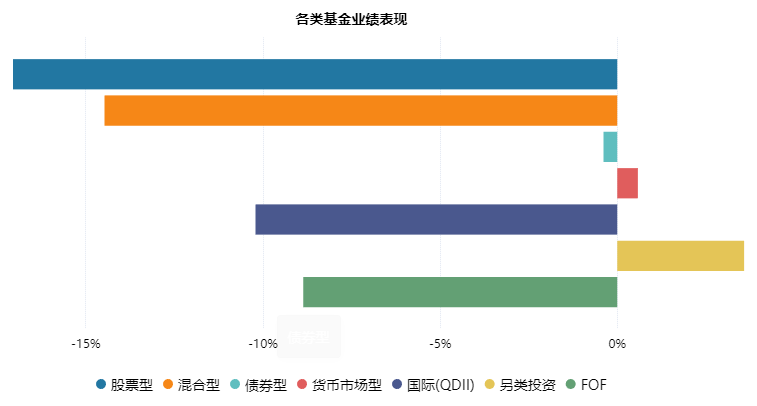

短债规模大增47% 持有期短债更香?

在 A 股普遍震荡的背景下,今年前三季度,固收类产品共增长 7717 亿元,增幅达 12%,『中长债基金』、『摊余债基』、『短债基金』、『政金债指数』等品类均实现规模增长,『短债类基金』增幅最为显著,去年底规模为 6010 亿元,今年三季度达到 8830 亿元,增幅 47%。

天弘基金债基规模能够乘风而起,与其产品优秀的过往业绩和团队综合实力密不可分。天弘基金大固收团队高度重视团队综合实力和合作能力的提升,团队共计 73 人,由固定收益部、混合资产部、宏观研究部、信用研究部、中央交易室固收组共同组成。其中基金经理共 19 人,主要负责纯债产品投资的基金经理共计 13 人,前述所有基金经理金融从业年限超均超过 5 年,金融从业年限超 10 年的资深固收基金经理 13 人。

有一位债券投资人说过,管理债券组合的本质就是管理风险的过程,在对风险有充分认知的情况下,组合的收益取决于风险敞口的大小,通过管理敞口就可以实现调节组合整体的预期收益。

为了把好风险关,天弘基金加强信评团队建设和智能风控系统的打造。天弘基金组建了 20 人的专业的信评团队,覆盖全市场发债企业,追求研究的深入、严谨和前瞻性,并设置了个人负责制及 AB 岗、小组把关制、集体决策制、经理第一责任人+投研会制度以及风控部门事中监控五道防火墙。

最后,雷达君认为,将资产交给靠谱的团队,购买能够承受风险的产品,剩下的就是耐心持有。股市和债市在短期皆难以被准确预测,作为一个长期投资者,理想的投资方式是,坚定地持有一个包括股票和债券的投资组合,给自己尽可能多的时间和耐心,增强对投资心理和行为偏差的认识和抵御能力必不可少。

值得注意的是,如果投资者的资金有一定期限,可以考虑选择持有期短债。例如,『天弘安恒60天滚动持有短债』有 60 天的持有期,便于基金经理管理组合的久期,以增强组合收益,也可以帮投资者管住手,避免市场短期的涨跌影响组合长期的投资收益。

美国基金界先驱约翰-博格在书中说过,『虽然市场会受到周期变化的影响,但只要经济体系依然健康稳固,投资者就应该像坦然迎接四季更替一样,理性对待市场短期波动。』约翰-博格认为,这样一个长期的投资计划将在未来获益,即使起初只有很少的资金量,但经过『时间复利』这个奇迹的滋养,投资收益终将逐渐积累起来。而投资债券基金就是这样一个过程,耐心等待『时间的复利』。

先觉财经

先觉财经