从瓦特改良蒸汽机触发工业革命,到爱迪生发明电灯推动人类电气化进程,再到人工智能大模型开启智能时代的大门,技术革命始终是撕裂时代幕布的光刃。在技术革命过程中,推动科技进步的公司最终会得到更大的市场发展空间,其股价也往往会实现数倍乃至数十倍的上涨。

随着政策层面对科技创新的重视以及国内科技行业取得的重大成果,投资者对科技投资的重视程度也有了显著提高。作为国内『硬科技』平台的代表,科创板自诞生以来就具有『硬科技』属性,在推动核心技术创新和经济转型方面发挥着关键作用。因此,科创板也越来越受投资者青睐。

不可否认的是,在科技发展过程中,一部分科技企业都能获得巨大的发展,普通投资者很难完全理解科创板企业所涉及的『硬科技』技术,精准挑选出未来有发展潜力的科技公司更是难上加难。投基演绎法认为,让专业的投资者来辅助投资,通过被动指数产品来投资科技股和科创板应当是大部分普通投资者最终的归宿。

当前市场上,挂钩科创板的产品主要是『科创50指数』类产品。1月20日,上交所和中证指数公司正式发布『上证科创板综合指数(下称“科创综指”)』,2 月 17 日,首批科创综指ETF正式开售。

科创综指更具代表性

『科创50指数』集中了科创板过去一年流动性好,日均总市值前 50 名的科创板上市公司,反映的是科创板大市值公司的整体表现。但截至 2024 年底,科创板已上市公司有 581 家,总市值规模超 6.34 万亿,只有十分之一的公司能够入选『科创50指数』,指数并不能代表科创板整体情况。

而『科创综指』选取科创板上市满一年的全部非 ST、*ST 股票,采用总市值加权方式,将样本分红计入指数收益,能全面反映上海证券交易所科创板上市公司证券在计入分红收益后的整体表现。其最新样本数量超过 560 只,对科创板的市值覆盖度接近 97%。作为全新表征级指数,『科创综指』具有显著的「高代表」、「高成长」、「高弹性」特征,更能反映科创板的整体情况。

从成份股市值分布上,『科创综指』包含大、中、小盘各种类型证券,不管在平均数还是中位数上均更下沉。Wind 数据显示,截至 2024 年底,『科创综指』、『科创50』总市值平均数分别为 113 亿、674 亿,中位数分别为 51 亿、370 亿。

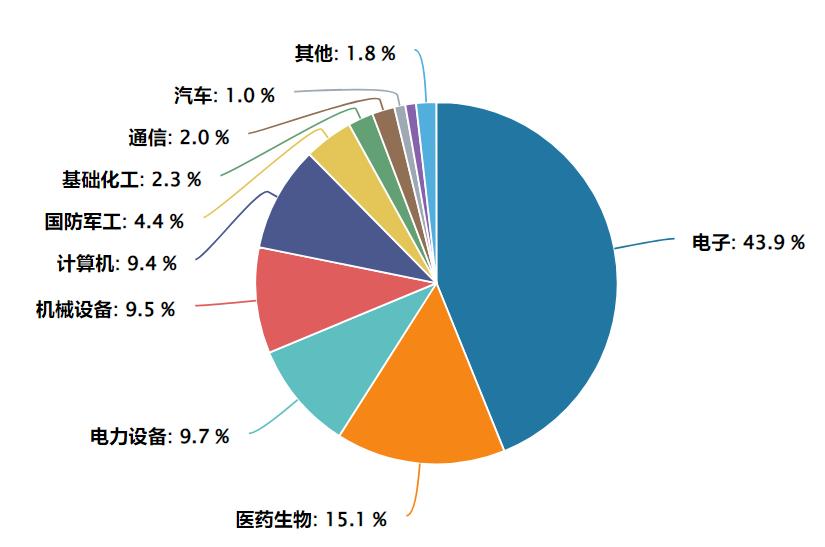

在『科创综指』的行业分布也是比较有特色的,按照申万一级行业分类,截至 2 月 14 日,「电子」、「医药生物」、「电力设备」、「机械设备」等行业数量和权重占比较高,其中「电子行业」,也就是包含了「半导体」、「消费电子」等子行业的权重最大,约为 44%,其中「半导体」行业占比接近 38%,随后是「医药生物」,占比 15.1%,「电力设备」、「机械设备」和「计算机」占比均为 9% 左右。

『科创综指』前十大成份股合计权重 23.3%,涉及「半导体」、「计算机」、「电子」及「医疗行业」的科创龙头公司。具体来看,前十大权重股囊括了「海光信息」、「寒武纪」、「中芯国际」、「金山办公」、「中微公司」、「传音控股」以及「联影医疗」,所占权重分别为 4.84%、4.00%、3.02%、2.72%、1.82%、1.76% 以及 1.71%。从前十大权重股的权重分布看,各重仓股的权重也较为均衡,没有出现单一个股所占权重较大的情况。

科创综指前十大权重股

来源:中证指数公司,2月14日,以上仅为成份股客观展示,非个股推荐

从 2023 年和 2024 年前三季度,科创板企业的研发费用同比增速中位数分别为 15.8% 和 8%,增长相当快速,研发投入占比达到 11.9% 和 12.4%。其中,科创板整体 2024 年前三季度研发投入总额达到 1040 亿元,同期归母净利润为 429 亿,研发投入达到同期归母净利润的两倍多,研发力度非常强。

科创综指权重股分布情况

来源:Wind,2月14日

截至 2 月 14 日,基日以来(2019 年 12 月 31 日),『科创综指』的表现为 18.22%。在该区间内,『科创综指』基本走势与『科创50』相似,大部分时段弹性相较『科创50』更大,但大部分时段跑赢『沪深300』与『科创50指数』。

科创综指和沪深300指数对比

来源:Wind,2019年12月31日至2025年2月14日

科创综指ETF天弘值得关注

在当前市场机构化的环境下,市场有效性不断提升,投资者在市场上获得长期稳定超额收益非常困难,超额收益空间将进一步收窄。随着市场的发展,研究的深入,因子被逐渐的 Beta 化,Alpha 的空间越来越小,获取稳定 Alpha 的难度也就越来越大。

这一背景下,ETF 基金凭借其分散风险、交易便捷、透明度高、投资门槛低等优势,成为现代投资组合中不可或缺的一部分。无论是追求稳健收益的长期投资者,还是希望灵活调整投资组合的短期投资者,ETF 基金都能提供多样化的选择,满足不同投资者的需求。

2017 年以来,被动型基金及指数增强基金的规模呈现出稳步增长的态势,尤其在 2022 年和 2023 年,这类工具型产品的规模依然保持了强劲的增长势头。截至 2024 年第 4 季度末,权益类指数基金的总规模已达到约 3.35 万亿元。这表明被动及指增产品已成为投资组合中越来越重要的组成部分,受到越来越多投资者的青睐。

早在 2015 年,天弘基金便敏锐观察到了指数及量化基金业务的前景,先后在宽基、行业、主题、策略和商品等各个方向进行了布局。产品投资领域涵盖 A 股、港股、美股、债券、商品等多个市场,形成了市场多元、品种多样、主题丰富的指数产品线,为投资者提供了丰富多元的投资工具。

在指数业务布局方面,天弘基金不仅构建了较为完善的产品线,更注重布局的科学性和前瞻性。公司通过精选具有广阔市场空间和强劲内生增长力的行业,力求为投资者捕捉时代发展的贝塔收益,引导投资者进行长期投资,满足场外投资者多元化的配置需求。

Wind 数据显示,截至 2024 年 12 月 31 日,天弘指数及指数增强基金规模合计 1840.98 亿元,产品合计 90 只。值得一提的是,天弘基金旗下 7 只宽基及红利权益指数基金和 1 只指数增强型基金纳入个人养老金投资产品目录。

投基演绎法注意到,2 月 17 日发售的『科创综指ETF天弘(认购代码:589863)』由张戈博士担纲。张戈拥有 10 年量化投资研究经验,2 年基金管理经验。长期从事股票指数增强策略研发,量化衍生品策略研发、量化投资系统开发以及量化产品投资管理等工作。对科创综指感兴趣的投资者不妨关注一下『科创综指ETF天弘(认购代码:589863)』的机会。

风险提示:观点仅供参考,不代表投资建议。市场有风险,投资需谨慎。指数基金存在跟踪误差。基金公司管理的其他基金产品历史业绩不代表任何产品未来业绩表现。科创综指近5年年度涨幅分别为47.13%、11.02%、-26.73%、-7.66%、1.23%。

先觉财经

先觉财经